私は2018年に兼業ライターからフリーランス(個人事業主)として独立し、収入も伸びたのですが、その分税金対策が急務に!

そこで今年、2019年にはiDeCo(個人型確定拠出年金)を開始しました。

iDeCoの選び方や基礎知識、iDeCo以外の節税&老後資金対策などについては、以下の記事で紹介しています。

今回は、iDeCoで投資先を決める時に「どこにいくら投資すればいいの?」と迷ってしまう人のため、私が配分を決めたときの手順や考え方を紹介します。

投資は素人。でもこだわりはある。

そんな私が思いついた意外な方法と、それがなんと世界最先端の投資と同じコンセプトだったというさらに意外な結果!!どうぞ読んでみて下さい。

楽天証券でiDeCo/イデコの掛金を配分することになったけど…

さて、検討(わりと簡単に)した結果、楽天証券でiDeCoに無事加入したのはいいのですが…証券用の口座が開設できたら、まずは「掛金の配分」を決めなければいけません。

iDeCoは完全に自由に投資先を選べるというわけではなく、その金融機関で用意されたメニューの中から選ぶことになります。

楽天証券では11のカテゴリで合計32本のメニューが用意されていました。

| 投資信託(株式など) | 国内・海外・国内外株式 13本

国内・海外債券 6本 国内・海外REIT(不動産) 3本 コモディティ(商品先物) 1本 バランス型(いろいろ混ぜたやつ)5本 ターゲットイヤー(目標年度設定)3本 |

| 元本確保型(貯金・保険など) | 定期預金 1本 |

操作じたいはめっちゃ簡単で、選択画面で商品を見比べ、どこに何%投資するか「〇%」と数字を入力するだけ。

なのですが…。

私は、恥ずかしながら、投資はいっっっさいやったことがないんです!

なので、このインデックスファンドやらREITやらターゲットイヤーやらに対し、あなたのお金をどれに何%投資するか決めて下さい!と言われても、

という感じでした…。

iDeCoの商品メニュー、現在は最大35商品から選べます

以前はiDeCoの商品本数に制限はなかったのですが、法改正により2018年5月からは最大35本までに制限され、その中から選ぶことになりました。

そんな人を「不指図者」というそうですが、けっこう多かったのだとか。(わかる)

また、

リスクあるのはなんか不安だし、全額貯金型にしとくよ。それなら元本保証されるんでしょ?

と、定期預金などの商品を選ぶ人も多いという状況もあり、本来の目的である

個人が自己の責任において運用の指図を行い、高齢期においてその結果に基づいた給付を受ける(確定拠出年金法第1条より)

に合っていないため、もう少し選びやすいメニュー数に制限することになったようです。

iDeCo商品を選ぶ前に、まずカテゴリと%を決めておく

個々の商品を選ぶ前に、まずはどのカテゴリを何%ずつ組み合わせるかを考えなければ、と思いました。

その頃ちょうど私の所属している「ライター組合」のオフ会があったため、隣の席になったファイナンシャルプランナーのにししさんに、「iDeCoの掛金配分って、どういう割合にすればいいの?」と聞いてみました。

すると、FPにししさんのおすすめは

- 日本のインデックス型ファンド…50%

- 世界インデックスファンドまたは米国株式…50%

の組み合わせだということ。

よし、これで1歩前進。ありがとうございました!

カテゴリの選び方が「詳しい人に聞く」だけかよ!と思っている方…申し訳ございません…!

私はまったく分からなかったのでプロのアドバイスをそのまま採用しましたが、例えば、

- 海外情勢に詳しい人なら外国株式や債券

- 不動産業界の人ならREIT(不動産投資信託)

- 貴金属や農作物など特定の業界に詳しい人はコモディティ(商品先物取引)

- 収益の上下が気になるタイプで精神的に疲れるなら預金

など、自分に合ったカテゴリを選ぶのがベストではないでしょうか。

また、50%ずつでなく、もっと分散してももちろん良いと思います。

iDeCoの各商品比較検討。私の基準は…

さて、次は楽天証券のサイト内で、上記に該当するものを比較していきます。

国内株式(すべてインデックスファンド)が6本、海外株式が5本、米国株式が1本。

だいぶ候補が絞られました。

それぞれの運用成績などは一覧でパッと分かりますが、それ以外に私は以前からすごく重要視していることがあるんですね。

「お金が増えるかどうか」はもちろん最大のポイントではあります。増やしてなんぼです。

でも、株式投資って本来なんなのか?

と考えると、「どこに自分のお金を出すのか」ということは同じくらい重要だと思いませんか?

私は、株式投資とは「応援したい企業や国に、少しだけ自分のお金を出すこと」だと思っています。

だから、いくらファンド(=チョイスはプロにお任せ)とはいえ、知らないうちに、

- 従業員を苦しめて利益を上げているブラック企業

- 下請けの児童労働や超低賃金を黙認する企業

- 地球環境を汚染したり、核兵器を保有する国

などに投資することで結果的に応援してしまう…というのがイヤなんです。

これを、ライター専用オンラインサロン「200サロン」で、学生ながらFP2級というマスケンさんに話したところ、「それはESG投資ですね!」と言われました。

ESG投資とは

私が目指している投資の考え方は、実は、しばらく前から世界の潮流となりつつある「ESG投資」というものと同じだそうです。

E(環境:Environment)

S(社会:Social)

G(ガバナンス:Governance)

を考慮して活動している企業に投資すること

「ガバナンス」の意味がちょっと分かりにくいかもしれませんが、株式投資では、経営陣が法外な報酬を得たり、収賄や汚職、政治上の策略に関わっていないかなど、「健全に統治された会社かどうか」を指すようです。

ライターの集うオンラインサロン「200サロン」で、「わたし、こういう風に投資先を選びたいんですよね」と話したところ、世界的経済メディアにも連載を持つ金融ライター、kooさん(山下さん)からも

「それはESG投資ですね。バブルスさんが世界の最先端の考えかたしていたので、ビックリしてました」

とのお言葉が。

そういえば私、10年くらい前に一度NISAをやろうかなと思ったことがあり、窓口で説明を聞いたことがあるのですが、担当の方に

と質問したら、にっこりと

といわれ、引き下がってきたことがあります。

当時はまだESG投資という観念が広まっていなかったのだと思いますが、現在、食品や日用品・ファッションの世界で「環境に配慮した商品です」というブランディングがされているように、今後は投資の世界でも「ESGを意識した銘柄セレクトです」などが増えるのでしょうか。

つーか、世界の投資家は、最近までそういう風に思ってない人が多数派だったのか。

収益だけが正義だと。

と、少し複雑でもあります。

投資先の企業のブラック度を知る方法

できるだけ、従業員や地球環境に対してブラックな企業には投資(応援)したくない。

と思いますよね?

これは、それぞれの商品の「運用報告書」というものを見れば分かります。

たいてい昨年度の上位銘柄10社が公開されているはずです。

中には上位30位まで公開、それがどんな会社なのか解説もついている親切な運用報告書もありました。(といっても悪評は書きにくいので、他のように企業名だけをシンプルに記載している方がいいのか、そこはちょっと考えどころです)

さて、各ファンドの運用報告書を見て、せめて上位10社にブラック企業が入っていないかだけはチェックしようとしたのですが…。

もちろん超有名企業ばかりのはずですが、私が不勉強で知らない社名だらけ!

1社ずつその会社のホームページや四季報的なサイトを見ていたら、2社目くらいで心折れそうになりました。

それに、そもそも公式サイトに「弊社はブラックです」とか書いてあるはずもなく。

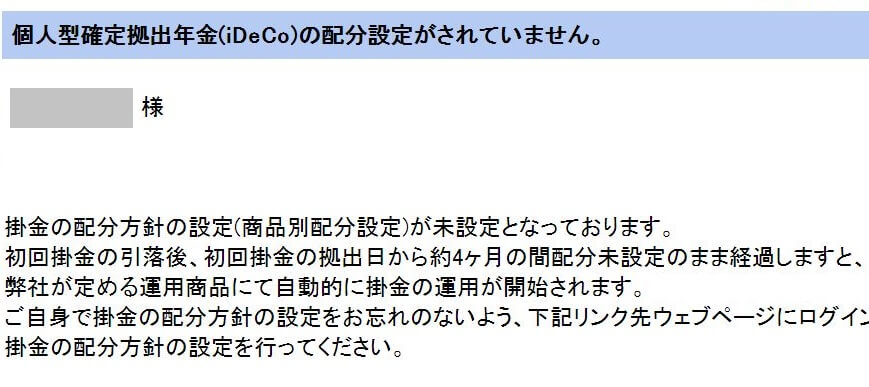

先送りしているうちに、楽天証券からは何度も「iDeCoの配分設定がされていません」というメールが届きます。

焦りつつもなかなか進まない調査。このままでは私も「不指図者」となってしまいます…!

期限がきても自分で指図(配分を指定)しなかった場合は、楽天のおすすめする商品(デフォルト商品)に決まります。

なお、おすすめ商品だからといって、楽天が儲かって利用者がソンするものをあてがわれる…という訳ではなく、比較的無難な商品(変動が激しすぎず、信託報酬も高すぎないもの)を設定するよう国からも指示があるようです。

カタログギフトでも無難なタオルとかが届きますもんね!って、カタログギフトの話はもういいか(笑)。

救世主「ブラック企業アラート」さんに依頼してみた!

いよいよ期限が近づき、自力ではとても調べられない…と思った私がふとひらめいたのが、

というサービスです。

こちらは本来、

- 就職・転職時、目指す企業の業績や社風・働き方などを事前に知りたい

- フリーランスに仕事の依頼があった時、相手が信頼できる会社かどうか不安

といった人向けのサービスで、なんと1社300円という破格の価格で、精度の高い独自調査をして教えてくれます。

これを応用して、各ファンドの上位銘柄に、働き方や環境破壊などで悪評のある企業・ブラック企業と思われる企業が混じっていたら指摘してもらう…という方法を思いつきました。

さっそく問い合わせたところ、快くOKしていただきました!

(問い合わせ先はnoteから確認できます)

調べてほしい企業名のリストをお送りし、2週間後を納期としてお願いしたのですが、わずか数日後…

これ以上ないほどの的を射た所感と参考資料が書き込まれたリストが完成し、戻ってきました!

大企業や株価上昇中の企業でも、一般消費者の目に触れない部品製造やBtoB(企業間)サービスになると初めて見る社名がたくさんありましたが、そこが何をする会社なのか一目で分かり、勤めていた人の体験談まで詳しく当たっていただけて、安心して比較検討ができました。

最終的なiDeCoの掛金配分は

こうしてリサーチもばっちり終わり、予定通り国内と海外の株式インデックスファンドに50%ずつ配分設定が完了しました!

海外の上位銘柄にはやはりGAFA(グーグル、アップル、フェイスブック、アマゾン/※現在グーグルは”アルファベット”の名称です)が欠かせないようですが、それでも少しずつラインナップが違います。

私は以前、上記のうち1社に登録してわずか30分で、まだ何もしていないのに突然「アカウントを凍結しました」と言われ、何度もID画像も添えて日本語や英語で解除依頼を送っているのですが、完全無視…そのうち個人情報流出のニュースが流れ、IDを送るのも不安になって解除依頼もやめてしまいました。

だから今回、上位銘柄にその会社が入っているファンドは候補から外しています。

また、以前に、チョコレートの原料となるカカオ豆の収穫時、子どもたちが危険な作業に従事して健康を害していることを知りつつ見て見ぬふりの某多国籍企業が含まれているファンドも買うのをやめました。

株式投資って本来そういうことですよね。

私が少しこだわったところで砂漠の1粒の砂みたいなもので、世界は変わらないかもしれないけど、少なくともブラック企業の後押しはしないという意志は示せる。

そう思っています。

おわりに

今回、iDeCoの掛金配分をやってみて、これも1つの買い物みたいなものだなあと感じました。

食べ物を買う時と同じです。原材料、産地、添加物、農薬、遺伝子組み換え…など、選ぶ基準は色々ありますが、とにかく安ければOKという人もたくさんいます。

そういう私も、プロに依頼して中身を診断してもらいましたが、全企業の不祥事の有無や働き方・環境への影響などを100%把握できたわけでもないし、10位以下の銘柄はどこに投資されたのかすら知ることはできません。

それにそもそも、インデックスファンドの報告は去年の内容なので、今年ガラリと投資先が変わる可能性もあります。

食品を買う時だって、本当に野菜の安全性が気になるなら畑で育てて自炊すればいいですよね。

私はたぶん、もっとしっかり稼いで、個別に応援したい企業や国に投資するのが向いているのでしょう。

もちろん、それにはもっと資金を準備しなければなりませんが…。

60歳まで引き出すことができないiDeCoは収入が不安定なフリーランスには向いていないと思われがちですが、40代なら60歳まであっという間。

掛金をどう配分するか決める時、「自分はいったいどこの会社や国に自分のお金を投資しているのだろう」と少しでも気になる人は、今回の記事も参考にいちど運用報告書をのぞいてみてはいかがでしょうか。